هفت پارامتر مهم در استراتژی معاملاتی

اگر هماکنون دارای یک استراتژی معامله در بورس هستید به شما تبریک میگویم، اما زیاد خوشحال نباشید! بازار همانند موجودی زنده دائماً در حال تغییر است. ممکن است استراتژی معاملاتی شما در برههای از زمان با بازار همخوانی نداشته باشد؛ در این صورت شاید لازم باشد برخی از پارامترهای آن را دستکاری کنیم.

هرچند پیشتر ساخت استراتژی معاملاتی در چهار گام را برایتان شرح دادیم؛ اما آنچه تصمیم داریم در ادامه بدان بپردازیم، توضیح هفت پارامترِ مهمی است که حکایت از نقاط قوت یا ضعف یک استراتژی معامله در بورس دارد.

نباید فراموش کنیم که پارامترهای ذیل در طول زمانهای مختلف دستخوش تغییر و تحول قرار میگیرد؛ درواقع هیچکدامشان نسبت ثابت نیست. همینطور که بر اساس استراتژی معاملاتی خود تعداد معاملات را افزایش میدهیم، مقادیر پارامترهای زیر نیز تغییر خواهد کرد؛ اما نظارت دورهای بر آنها شاید هشدارهایی را به ما بدهد؛ منظورم هشداری مبنی بر لزوم تغییرات در استراتژی معاملاتیمان است.

1- شانس موفقیت در معاملات (Win Rate)

شانس موفقیت استراتژی بیان میکند از تعداد مشخصی از معاملات انجامشده، چه نسبتی از آنها با سود همراه بوده است. برای مثال اگر از تعداد 100 معاملهی خرید، تعدادِ 60 معامله را در سود نقد کرده باشیم، در این صورت شانس موفقیت 60% را در معاملاتمان داشتهایم.

یادداشت نویسنده: به شانس موفقیت اصطلاحاً شانس بُرد نیز گفته میشود.

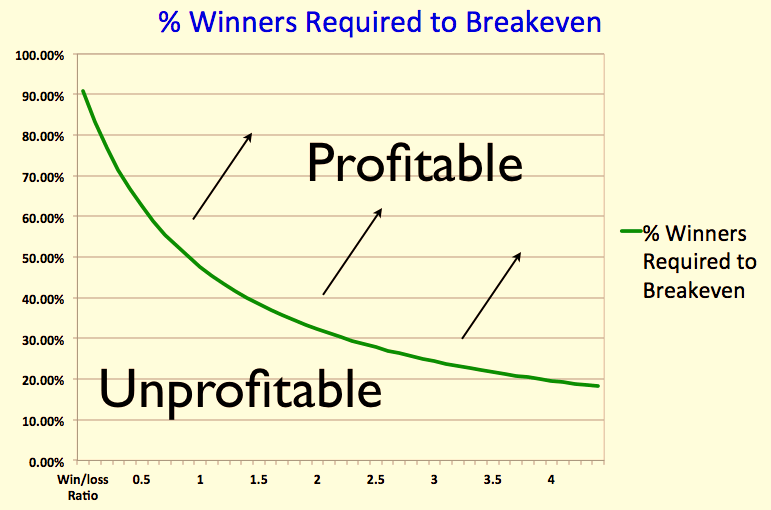

هنگامیکه استراتژی معاملاتی خود را در حساب آزمایشی آزمون درگذشته (backtesting) میکنید، شانس موفقیت سیستم شما (بر مبنای دادههای گذشته) مشخص خواهد شد؛ البته پنج دلیلِ ورشکستگی با حساب آزمایشی را نیز توضیح دادیم؛ درواقع عملکرد گذشته، نتایج آینده را تضمین نمیکند. اهمیت دانستنِ شانس موفقیت استراتژی معامله در بورس آنجاست که “نسبت ریسک به بازده “ رابطهی مستقیمی با “درصد بُرد معاملات “ دارد.

همواره “شانس موفقیت ” استراتژی معاملاتی خود را رَصد نموده و متناسب با آن بهترین “نسبت ریسک به بازده ” را برای معاملات در نظر بگیرید.

2- نسبت ریسک به بازده (risk to reward ratio)

نسبت ریسک به بازده گویای آن است که درازای میزان مشخصی از سود طی یک معامله چقدر حاضریم ریسک کنیم؟ بهعنوانمثال اگر باهدف کسب سود 20 درصدی، حد ضرر 10 درصد را برای یک معامله متصور شدیم آنگاه، از نسبت ریسک به بازده ی 1 به 2 استفاده نمودهایم.

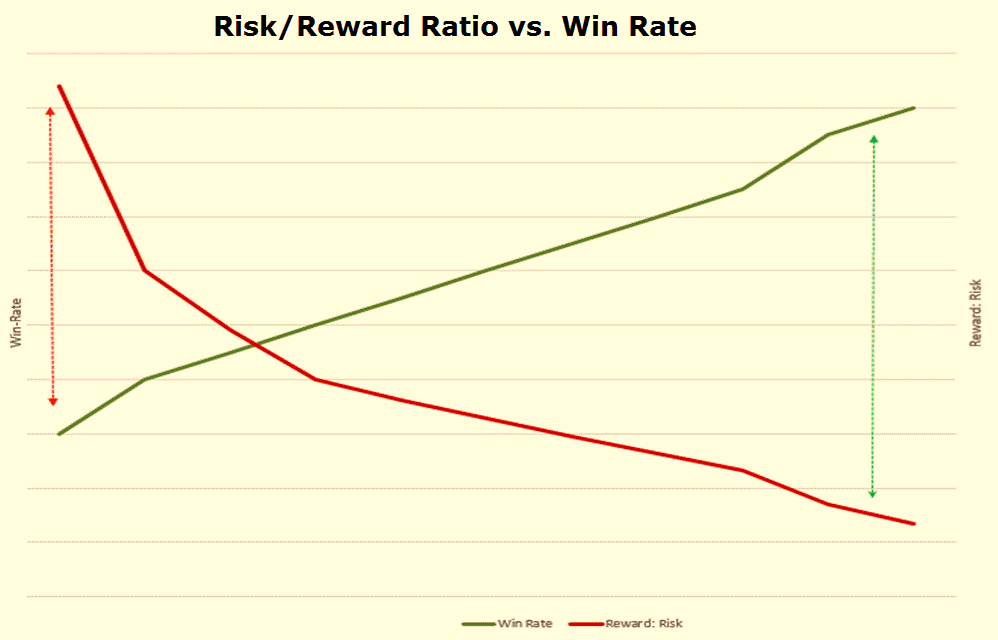

همانطور که گفتیم، اینکه چه نسبتی از ریسک به بازده در معاملات مناسب است کاملاً تابع شانس موفقیت استراتژی معاملاتی است. متأسفانه برخی افراد بهاشتباه فکر میکنند نسبت بزرگتر ریسک به بازده، آنها را در بازار موفق میکند؛ اما این آبوتاب دادن به مقولهی ریسک به بازده بیشتر به ضررشان تمام میشود تا به نفعشان!

پیشتر ۳ نکته مهم دربارهی نسبت ریسک به بازده را برایتان شرح دادیم. گفتیم که بین این دو همانند فلسفهی ین و یانگ رابطهی مشخصی حاکم است. اینکه بگوییم “ریسک به بازده هرچقدر بالاتر بهتر “ چارهی کار نیست؛ موفقیت در بازار بورس کارِ یک شاهی صنار نیست که برای خودمان ببریم و بدوزیم! نسبت ریسک به بازده را انگولک کنیم دقیقاً بر روی شانس موفقیت تأثیرگذار است؛ بهطوریکه با افزایش نسبت ریسک به بازده در معاملات، شانس موفقیت سیستم کاهش مییابد.

“میانگین نسبت ریسک به بازده ” با “شانس موفقیت ” هر استراتژی معامله در بورس، رابطهی تنگاتنگی دارد.

3- فاکتور امیدواری (expectancy factor)

فاکتور امیدواری به سیستم (trading expectancy) از ترکیب سه پارامترِ شانس موفقیت، نسبت ریسک به بازده و درصد ریسک در هر معامله به دست میآید. نتیجهی این فاکتور میتواند عددی بزرگتر از صفر یا کوچکتر از صفر باشد. هرچقدر این عدد مثبت و بزرگتر باشد، احتمالاً با استراتژی معاملاتی خود در درازمدت دوام خواهیم آورد. منفی بودن این عدد تا حدود زیادی شکستمان را با آن استراتژی معامله در بورس تضمین میکند!

فرمول فاکتور امیدواری ساده است:

(٪ برنده x میانگین اندازهی برنده) – (٪ زیان x اندازه متوسط زیانها)

مثلاً اگر شانس موفقیت سیستم 60% باشد در این صورت شانس باخت 40% است. اگر میانگین سودها 200 تومان باشد و میانگین زیانها 100 تومان آنگاه فاکتور سودآوری برابر است با:

(٪ برنده (0.6) x میانگین اندازهی برنده (تومان 200)) – (٪ زیان (0.4) x اندازه متوسط زیانها (100 تومان))= 80 تومان

مثال بالا نشان میدهد که بهطور میانگین میتوانیم در هر معامله 80 تومان سود کسب کنیم. البته در مثال بالا کارمزدِ کارگزار معظم، فرّاریّت و ریسک نقد شوندگی را در نظر نگرفتیم، حال تو خود حدیث مفصل بخوان از این مجمل…

برای محاسبهی فاکتور امیدواری میتوانید خیلی ساده، بدون سوزاندن کالری زیاد در مغز، از این ماشینحساب کمک بگیرید.

یادداشت نویسنده: در ارتباط با فاکتور امیدواری سیستم و سایر پارامترهای ضروری در کارگاه استراتژی معاملاتی توضیحات مبسوط ارائه شد.

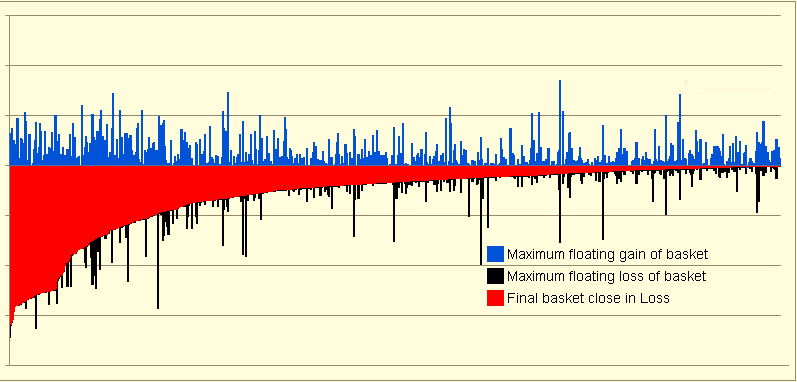

4- حداکثر زیان متوالی (Maximum Consecutive Losses)

روز نگار معاملات خود را بررسی کنید و ببینید چه تعداد زیان متوالی در یک واحد زمانی مشخص، داشتهاید؛ همانطور که میدانید ضرر، بخشی از فرایند کسب سود است.

شاید سودِ پرتفوی معاملاتی شما پس از وقوع تعدادی زیان متوالی، حاصلشده باشد. در این صورت آگاهی از زیانهای متوالی درحالیکه نتایج نهایی مثبت به ارمغان میآورد، اعتمادبهنفس شمارا افزایش میدهد؛ منظورم زمانی است که ازقضا مجدداً، دچار دورههای متوالی زیان میشوید و آنجا اولین آفت ذهنی (انگولک کردن استراتژی معاملاتی) به سراغتان میآید!

علاوه بر این، آگاهی از زیانهای متوالی به ما این امکان را میدهد تا سیستم مدیریت سرمایه خودمان را بهبود ببخشیم. دقیقاً به همین دلیل است که در مطلب پیشین توصیه کردیم هر استراتژی معامله در بورس ابتدا در حساب آزمایشی، آزمون درگذشته (backtesting) شود. درواقع بدون بک تست، هیچ آمارِ قابل اتکایی برای تشخیصِ “خوب ” یا “بد ” بودن استراتژی نداریم.

آگاهی و رصد نمودن آمارِ زیانهای متوالی برای حفظ اعتمادبهنفس، در ادامه دادنِ فرامینِ سیستم معاملاتی، ضروری است. جدای از آن، برای بهینهسازی قواعد مدیریت سرمایهی سیستم، حیاتی است.

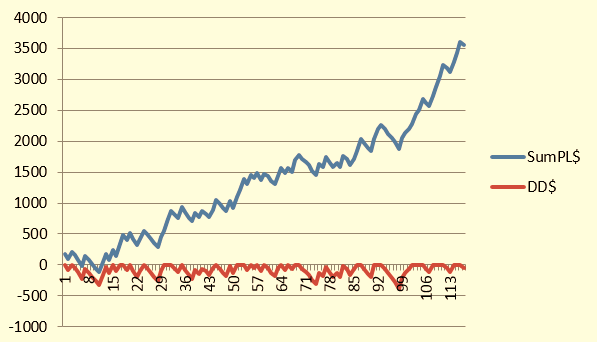

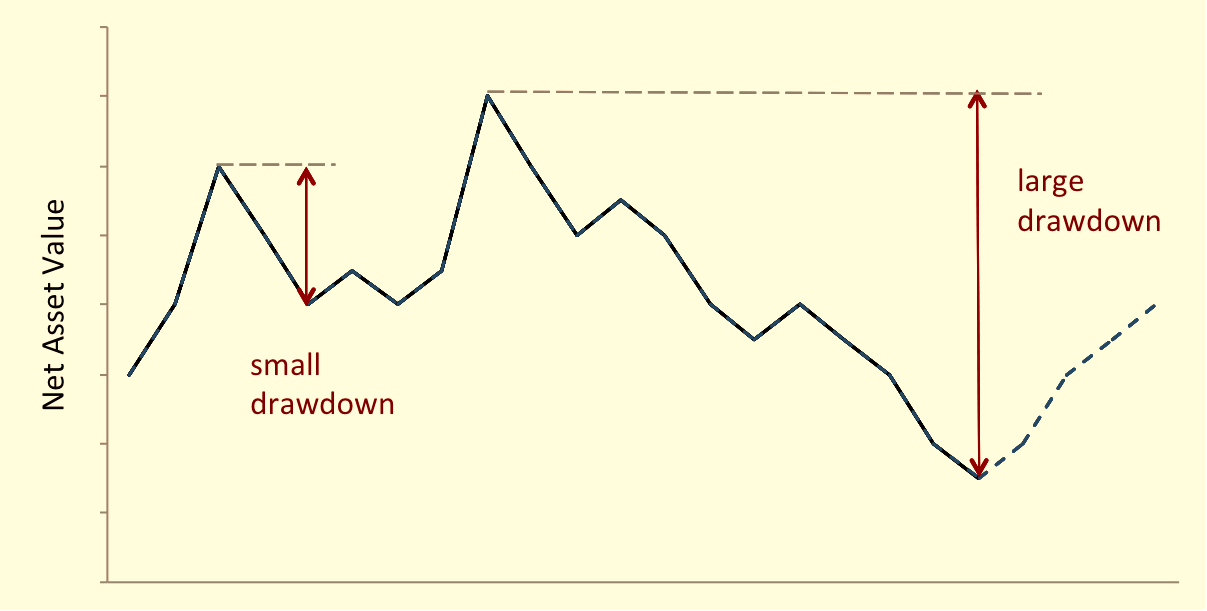

5- حداکثر دراودان

“دِراودان ” عبارت است از بزرگترین درصد کاش سرمایه نسبت به بالاترین رشد حساب

درواقع فاصلهی درصدی بالاترین رشد حساب نسبت به بیشترین زیان را دِراودان میگوییم؛ هیچ محدودیت زمانی برای این مهم وجود ندارد. بهعنوانمثال: فرض کنید سرمایهگذاری در بورس را با 10 میلیون تومان شروع کرده باشید و سرمایه خود را با انجام معاملات متعدد به 15 میلیون تومان افزایش دادهاید. پسازآن دچار زیانهای متوالی شدهاید طوری که سرمایه تا میزان 7.5 میلیون تومان افت پیدا میکند؛ در این صورت دِراودان معاملات شما (تا این لحظه) 50% است.

البته هر سرمایهگذاری که دِراودان 50% را در حساب خود تجربه میکند باید خیلی سریع (از اِنهدام کامل سرمایه) جُل و پَلاس خود را در این بازار جمع کند! چراکه جبران زیان 50 درصدی به کسب سود 100% روی حساب نیازمند است؛ راستش را بخواهید جبران چنین ضرری تقریباً غیرممکن است (تازه Recovery time و هزینه فرصت را هم نادیده فرض گرفتم!)

همواره میزان دِراودان حساب خود را اندازهگیری نمایید؛ افزایش میزان دِراودان حساب، جبران آن را بهشدت مشکل میکند؛ درواقع رابطهی دراودان با جبران زیان، یک رابطهی غیرخطی است [کلیک کنید تا ببینید!]

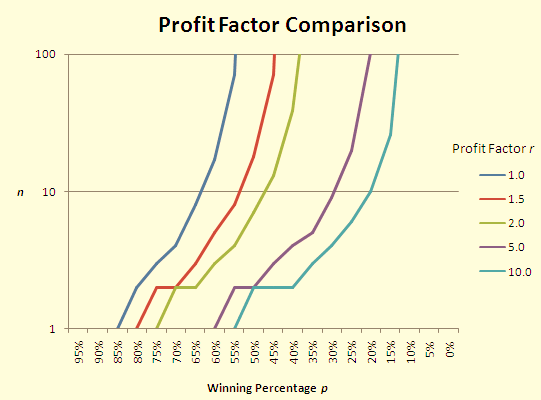

6- شاخص سودآوری (Profit factor)

فاکتور سودآوری، شاخصی جهت اندازهگیری عملکرد شما در معاملات است. این شاخص با ارزیابی روابط بین ریسک و نتایج ایجادشده، حاصل میشود. اگر نتایج (میانگین) معاملات خوب باشد، شاخص سودآوری عددی بزرگتر از 1 است در غیر این صورت میزان آن کمتر از این مقدار است.

توجه داشته باشید فاکتور سودآوری عددی مثبت است و منفی نمیشود!

نباید فراموش کرد که میزان عددی فاکتور سودآوری، تابع نسبت ریسک به بازده در معاملات است. در این صورت نمیتوان نسخهی واحدی از این شاخص را برای عموم افراد با هر سبک و سیاقی تجویز کرد؛ بهعبارتدیگر هر استراتژی معامله در بورس، حد مطلوبی از این شاخص را طلب میکند.

فاکتور سود چگونه محاسبه میشود؟

محاسبهی این فاکتور بسیار آسان است، کافی است مجموع سودها را بر مجموع زیانها تقسیم کنید تا میزان این فاکتور مشخص شود.

فاکتور سود= (مجموع درآمدها)/ (مجموع زیانها)

برای مثال: فرض کنید با انجام معاملات طی یک ماه میزان 2 میلیون تومان سود درازای 1 میلیون تومان زیان ایجادشده است؛ در این صورت فاکتور سودآوری برای معاملات ماه جاری عدد 2 است.

پُر مسَلم است که عدد عنوانشده برای این شاخص نیز همانند دیگر فاکتورها یک پارامتر آماری است و دائماً در حال تغییر است.

7- سودآوری (Profitability)

بدون شک این نتایج هستند که دستاوردهای ما را در امر خطیر معاملهگری، آشکار میسازند. هرچقدر معاملهگری یک هنر است و اولین تمرکز هرگز نباید پول باشد اما تورم (inflation) خیلی بیرحم است و ریالهای ما را در خود میبلعد!

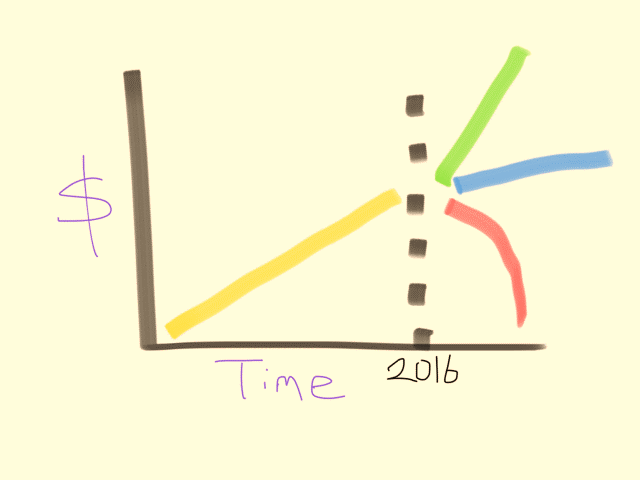

هر استراتژی معامله در بورس، باید حسابکتاب دقیقی از میزان سودآوری خود طی دورههای مختلف داشته باشد؛ منظورم بازههای ماهیانه، سهماهه، ششماهه و یکساله است. این همان چیزی است که با نسبت سودآوری استراتژی به دست میآید.

فرض کنید با سرمایهی 10 میلیون تومان، سرمایهگذاری را آغاز میکنید. طی اولین ماه فعالیت، سرمایه شما 20% رشد نموده و به میزان 12 میلیون تومان افزایش پیدا میکند.

در ماه دوم با کسب سود 10% سرمایهی شما به 13,2 میلیون تومان افزایش مییابد ولی ماه سوم را به منفی 5% زیان خاتمه میدهید و سرمایه شما به میزان 12,5 میلیون تومان افت پیدا میکند.

سودآوری شما طی این مدت برابر است با:

(20%+10%-5%)/تعداد ماه (3)= 8.3 درصد

وقتی سودآوری کاهش مییابد باید پیگیر این شویم که اشکال از خودمان بوده است یا مشکل در عدم همخوانی استراتژی معاملاتی با شرایط بازار است. اگر اشکال از استراتژی معاملاتیمان باشد، شاید لازم باشد متغیرهای آن را (متناسب با شرایط بازار) تغییر دهیم؛ یا شاید بد نباشد که در نسبت ریسک به بازده ی معاملات، تجدیدنظر کنیم.

اگر شانس موفقیت سیستم بالا باشد درصورتیکه در حالِ زیان دادن هستید شاید لازم است ضررهایتان را کوچک کنید و با افزایش دامنهی سودها، نسبت ریسک به بازده را در معاملات افزایش دهید.

از همهی اینها که بگذریم، شاید همهچیز درست است اما انضباط معاملهگری به صفر رسیده است؛ بهعبارتدیگر همه کاری میکنیم اِلا عمل کردن به فرامین استراتژی معامله در بورس! در این صورت شاید بد نباشد کمی با چالشهای روانشناختی در معاملهگری آشنا شویم.

به این مطلب چه امتیازی میدهید؟

امتیاز را مشخص کنید

میانگین امتیاز / 5. تعداد امتیاز

امتیازی ثبت نشده است. اولین نفر باشید که امتیاز میدهید!

4 دیدگاه

به گفتگوی ما بپیوندید و دیدگاه خود را با ما در میان بگذارید.

دیدگاهتان را بنویسید لغو پاسخ

برای نوشتن دیدگاه باید وارد بشوید.

با سلام خدمت استاد گرامی که همواره تک تک جملات اموزشی تون تاثیر مستقیم در سود دهی بنده داشته، یک مسئله ای راجب استراتژی معاملاتی ذهنم رو مشغول کرده و میدونم که جوابش تنها پیش شماست:

بنده چند استراتژی متفاوت رو در حال تستشون هستم و تمام استراتژی ها در بلندمدت سود ده هستند ، سوال من از شما استاد گرامی اینه که آیا فاکتور عددی برای مقایسه این استراتژی ها و انتخاب استراتژی برتر بین اینها هست؟ مثلا فاکتور سوددهی، شارپ ریشیو یا سورتینو و غیره، آیا هست همچین چیزی و اگر هست کدام یک رو خودتون صلاح میدونید که استفاده کنیم برای اینکار؟

استراتژی ایدال استراتژی است که با روحیات شما سازگار تر است. البته در مبحص الگوتریدینگ صحبت از ساخت سبد استراتژی جهت کاهش ریسک است. نسب هایی که فرمودید قطعی نیست و به صورت دوره ای برای هر استراتژی تغییر میکند!

استفاده کردم، خیلی ممنون از بابت وقتی که می گذارید

بسیارممنون استاد. خیلی مفید و خلاصه بود